Épisode 9 – Le calcul des cotisations sociales pour les auteurs dans le nouveau système

Publié le 10 septembre 2019

Sommaire

Bonjour à tous,

Comme annoncé, je viens compléter le parcours destiné aux artistes, et expliquant les nouvelles dispositions en matière de sécurité sociale.

Je rappelle qu’un article “d’orientation” permet, à l’égard d’un schéma global, de vous diriger dans cette réforme au fil de mes articles.

(Voir PAR ICI pour l’article “Comment lire tous mes articles ?”).

Rappel du contexte

Au rang des importantes modifications de 2019 figure donc le mode de calcul et de perception des cotisations sociales des artistes auteurs.

Pour faire le point sur ces questions (souvent indigestes), nous n’étions donc pas trop de deux et je remercie Éric HAINAUT, expert-comptable et commissaire aux comptes spécialisé dans le secteur artistique pour sa relecture attentive de la prose qui va suivre.

Si, dans l’ancien système, les auteurs ex-ASSUJETTIS à l’Agessa ou à la Maison des Artistes (qui payaient donc leurs cotisations sociales par le biais des précomptes retenus par leurs diffuseurs) ne payaient que SI et QUAND ils cédaient des droits, les choses ont à présent évolué, et tous les artistes/auteurs exerçant sous couvert d’un numéro Siret auront à verser des cotisations directement à l’URSSAF du Limousin (qui remplace donc l’Agessa/la Maison des Artistes pour la perception de ces sommes).

Pour bon nombre d’entre eux soit qu’ils envisagent de s’inscrire officiellement comme auteurs et s’inquiètent du montant qui leur sera réclamé, soit qu’ils aient au contraire l’habitude de procéder comme avant la réforme, le fonctionnement effraie.

Il s’agit toutefois d’un mode de perception identique, dans son fonctionnement, à ce qui existe pour les autres travailleurs indépendants.

Pour synthétiser le fonctionnement général du système, qui est d’ailleurs le même pour toute activité indépendante :

. La première année d’exercice, l’administration (URSSAF du Limousin pour les artistes) estimera, de manière fictive, que vous allez payer des cotisations sociales sur un montant forfaitaire. Nous verrons dans la suite de l’article à combien se montera ce forfait pour les artistes nouvellement inscrits.

. Elle vous appellera des cotisations sociales sur base de ce montant

. L’année suivante, si vous avez gagné moins elle vous remboursera des montants et ajustera les appels de cotisations. Si, par contre, vous avez gagné plus que le montant forfaitaire pendant votre première année, elle vous appellera des cotisations supplémentaires.

. Ainsi, vous payez toujours pendant l’année N une provision sur vos cotisations sociales, et celles-ci sont ensuite recalculées en fonction de vos revenus réels, les provisions sollicitées l’année suivante étant alors ajustées sur un revenu identique, etc… En 2020 vous payez une provision sur les cotisations sociales dues pour l’année en cours. En 2021, quand vous aurez déclaré vos revenus 2020, l’URSSAF du Limousin calculera le montant exact des cotisations dues sur ces mêmes revenus et soit vous remboursera le trop-perçu, soit vous appellera le complément. Puis elle fixera les provisions pour l’exercice 2021 en estimant que vous aurez des résultats identiques.

. Et ainsi de suite au fil des années.

Rien de particulier, donc, dans le fonctionnement du système (si je fais abstraction de la « contribution diffuseur » que devront payer vos diffuseurs, mais à ce stade elle n’entre pas en ligne de compte en ce qui concerne vos propres cotisations).

Le conseil le plus important est donc le suivant : PROVISIONNEZ les montants !!! Essayez de suivre au fur et à mesure l’évolution de votre chiffre d’affaire (pour les auteurs en micro-BNC) ou de votre bénéfice même approximatif (pour les auteurs en régime de déclaration contrôlée). Ensuite, essayez de conserver – quitte à le transférer provisoirement sur un compte bancaire distinct – les montants qui correspondent aux cotisations sociales que vous calculez grâce aux indications que je vous propose ci-dessous.

Il reste à mettre ceci en place pour les artistes, eu égard aux modifications intervenues dans la loi et de comprendre comment s’organise la transition entre l’ancien et le nouveau système de perception.

Combien faudra-t-il payer ?

Commençons par balayer une information qui circule sur Internet : NON un auteur qui s’installe n’aura pas à payer 1505 € de cotisations sociales la première année ! Ce montant est évoqué, mais à un autre titre, comme il sera détaillé ci-dessous.

Tout dépendra d’une part de la question de savoir si vous exercez sans ou avec un n° Siret et, dans le second cas, du régime fiscal que vous avez choisi.

Cas n°1 – Cessions de droits effectuées SANS numéro Siret

Dans tous les cas où vous avez effectué des cessions de droits sans n° Siret, avant 2019 ou depuis 2019, vos cotisations sociales ont en principe déjà été retenues à la source par votre diffuseur (voir mes précédents articles sur la question). Dès lors, vous n’avez plus à vous préoccuper de cette question. Gardez par contre à l’esprit que les montants ainsi précomptés ne vous donnent pas toujours droit à une protection sociale, cela dépend des montants que vous avez ainsi perçus.

Ces montants figurent donc sur les relevés de droits d’auteur qui dont dû vous être transmis par vos diffuseurs, lesquels diffuseurs doivent aussi vous avoir transmis des bordereaux de certification de précompte datés et tamponnés, ce qui constitue la preuve, en cas de contrôle, de ce que les montants perçus par vos soins ont déjà été soumis aux cotisations sociales.

Sur les relevés de droits d’auteur figurent en principe un montant net (ce qui vous revient après retenue des cotisations sociales) ainsi qu’un « montant imposable », très légèrement supérieur car une partie de la CSG qui a été déduite par votre diffuseur doit être réintégrée à votre base imposable.

Mais vous n’avez donc pas à vous soucier de calculer les cotisations sociales dues, ceci a été fait par votre diffuseur.

Notons aussi, toujours pour les artistes sans Siret qui déclarent leurs revenus en traitement et salaires, que si leur « assiette sociale » est supérieure à un certain montant (40.524 €), il n’y aura plus de cotisations retraite pour tout ce qui excède ces montants, mais que le trop-perçu ne sera remboursé qu’après paiement, ce qui mobilise de la trésorerie pendant quelques mois. Cela peut, par exemple, concerner des romanciers à succès lorsque ceux-ci n’exercent pas sous couvert d’un numéro Siret mais gagnent malgré tout d’importants droits d’auteur.

Cas n°2 – Vous débutez votre activité AVEC Siret avant fin 2019

L’année 2019 est une « année blanche » à cet égard pour les activités nouvellement déclarées. Vous n’avez pour l’instant rien à payer, mais sur vos revenus 2019, lorsque vous aurez les aurez déclarés à l’administration fiscale en avril/mai 2020, des cotisations sociales vous seront appelées par l’URSSAF du Limousin suivant le calcul évoqué plus bas, en fonction de votre régime fiscal (voir cas n° 3 ou 4).

Cas n°2bis – Vous débutez votre activité avec Siret en 2020

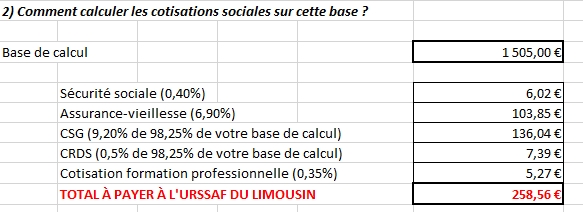

L’URSSAF du Limousin va considérer, pour les premiers appels de cotisations, que vous votre base de calcul – ce qu’on appelle « l’assiette sociale » sera de 1505 €. Ce ne sont donc pas les cotisations sociales, pour ce montant souvent mentionné, mais bien la base (fictive) sur laquelle se feront les appels (trimestriels ! ) de cotisations par l’URSSAF du Limousin.

En appliquant à ce montant forfaitaire « de départ » les taux en vigueur aujourd’hui (ils pourraient toutefois changer en 2020), on aboutirait alors aux cotisations sociales suivantes :

Ces cotisations, toutefois, ne vous donneront pas droit à une couverture santé complète, puisque j’avais détaillé dans un précédent article (voir « Auteurs : tous affiliés ? Vraiment ? ») que des seuils progressifs étaient prévus pour la reconnaissance d’une couverture sociale.

L’année suivante, si votre base de calcul dépasse cette base forfaitaire, un redressement vous sera appelé. Dans le cas contraire, un remboursement vous sera fait.

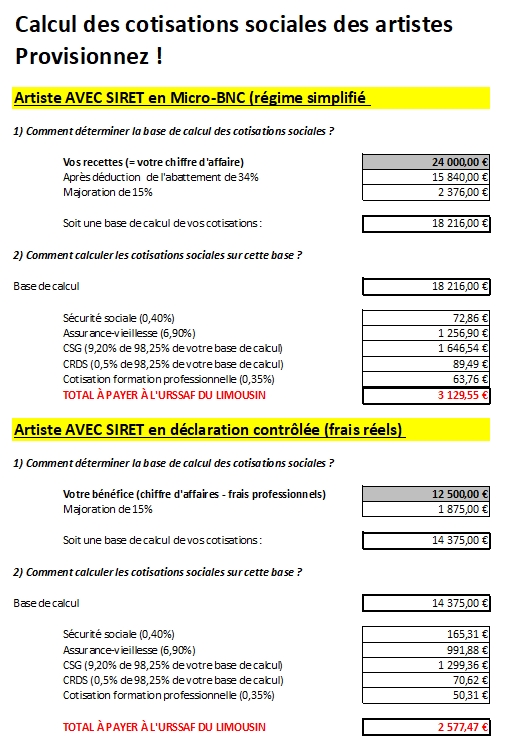

Cas n°3 – Vous POURSUIVEZ en 2019 une activité débutée antérieurement sous régime fiscal simplifié (Micro-BNC) OU Vous souhaitez, à partir de 2021, savoir comment calculer le montant à provisionner, quelle que soit l’année de votre installation avec SIRET

Vous devrez donc procéder en 2 temps :

Vous devrez donc procéder en 2 temps :

- Dans un premier temps, calculer l’assiette qui servira de base au calcul par l’URSSAF de vos cotisations sociales

Rappelons à ce niveau que le régime fiscal des micro-BNC, qui est un régime simplifié, fonctionne de la façon suivante :

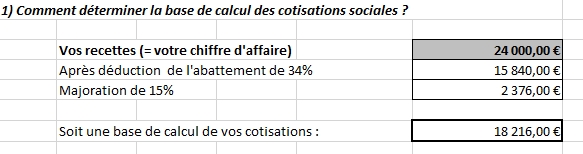

. La base imposable de l’auteur sera égale au montant de son chiffre d’affaires (tout ce qu’il a entré comme recettes) diminué d’un abattement forfaitaire de 34% (voir à ce sujet « Vendre ses photos », édition 5).

. À ce montant forfaitaire, l’URSSAF du limousin applique encore une majoration de 15%.

Exemple chiffré : Un photographe qui a engrangé des recettes (chiffre d’affaires) de 24.000 € aura une base de calcul des cotisations sociales qui se présente comme ceci :

- Ensuite, sur le résultat de votre premier calcul, appliquer les taux en vigueur. À ce niveau, soyez attentifs à bien indiquer les taux de cotisations sociales en vigueur au moment où vous faites votre calcul. Ceux-ci changent souvent au 1er

Pour l’exercice fiscal pendant lequel il a enregistré 24.000 € de recettes, l’artiste, dans mon exemple, paiera donc au titre des charges sociales un montant de 3129,55 €.

Peu importe, en ce qui le concerne, le montant des frais qu’il a dû engager pour son activité (loyer, matériel, fournitures, frais de déplacement etc.). Le montant de ces frais est réputé inclus dans l’abattement forfaitaire de 34% évoqué plus haut. S’il a des frais bien plus importants, il est grand temps de consulter un comptable et de changer de régime fiscal !

Cas n°4 – Vous poursuivez en 2019 une activité débutée antérieurement sous régime fiscal de déclaration contrôlée (ou « frais réels ») OU vous souhaitez, à partir de 2021, savoir comment calculer le montant à provisionner, quelle que soit l’année de votre installation avec SIRET

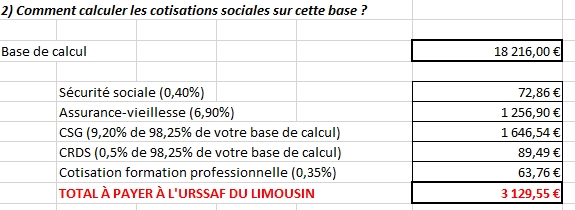

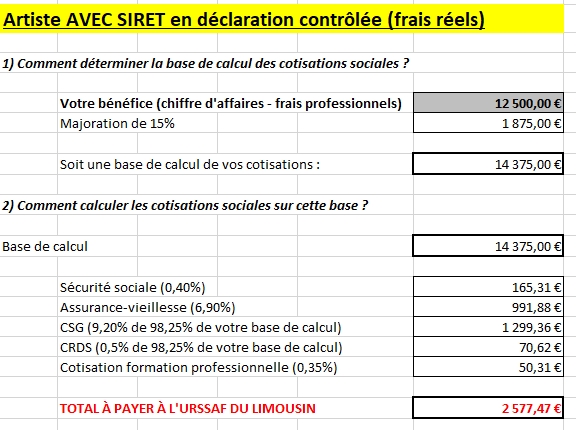

L’artiste exerçant sous un régime fiscal de déclaration contrôlée peut, ainsi, déduire l’ensemble de ses frais. Dès lors, à la fin de l’exercice fiscal, il déclarera soit son bénéfice (recettes moins frais professionnels), soit son déficit si les frais dépassent les recettes.

Imaginons un artiste qui, avec le même montant de recettes de 24.000 € avait engagé des frais divers pour 11.500 €. Son bénéfice n’est alors plus que de 12.500 € (ce qui ressortira de sa déclaration de revenus 2035).

En ce qui le concerne, les cotisations sociales dues pour cet exercice se calculeront donc aussi en 2 temps, mais cette fois sur base non plus du chiffre d’affaires réduit d’un abattement et augmenté d’une majoration, mais bien du BÉNÉFICE à son tour majoré de 15%.

Dans mon exemple, le calcul se présentera comme suit :

Vous voyez ainsi un important avantage à opter pour un régime fiscal de déclaration contrôlée !!!

Lorsque la première phase de votre calcul visant à déterminer l’assiette sociale est inférieure à 8892 €, vous êtes donc en-dessous des seuils qui, l’URSSAF du Limousin vous donnera le choix entre :

-

- Soit cotiser volontairement sur une base plus élevée même si rien ne vous y oblige, afin de bénéficier d’une véritable couverture complète (santé, retraite).

- Soit ne pas basculer sous la sécurité sociale des artistes, et conserver des cotisations sociales très réduites en rapport avec vos revenus effectifs.

Pour les très hauts revenus

Petite précision pour tous les auteurs : dans certains cas, c’est-à-dire lorsque les revenus dépassent 156 912 €, la CSG et la CRDS peuvent plus importantes, puisque tout ce qui excède ce plafond fera l’objet d’un calcul un peu différent. Mais à ce stade, vous aurez déjà un comptable depuis longtemps, et celui-ci vous aura chiffré la différence de façon précise.

« Pffff… J’aime pas les maths »

Moi non plus ! Et donc je mets à votre disposition le petit formulaire Excel ci-joint, qui vous aidera à faire le calcul si nécessaire avec vos propres chiffres.

Il vous suffit, dans le régime fiscal qui est le vôtre, de remplir la case en gris, et le reste se calcule tout seul. Cliquez sur le visuel pour lancer le chargement.

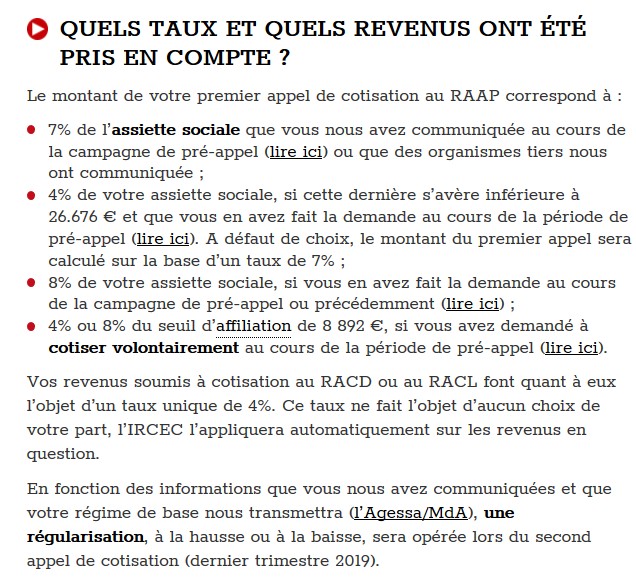

Et les cotisations à l’IRCEC ?

En plus de cela, il faudra verser également les cotisations à l’IRCEC (caisse retraite complémentaire obligatoire).

Je n’ai pas intégré ces montants dans mon document de calcul car différents taux peuvent être appliqués, comme cela est expliqué sur cette page du site de l’IRCEC :

Source – http://www.ircec.fr/actualite/appel-de-cotisation-raap-juin/

Source – http://www.ircec.fr/actualite/appel-de-cotisation-raap-juin/

Screenshot au 14/10/2019)

Nous espérons, Éric Hainaut et moi-même, que les explications ci-dessus vous permettront d’y voir enfin plus clair.

A très bientôt

Éric Hainaut & Joëlle Verbrugge

Merci à tous les 2 pour ces précisions très importantes et très claires !!! Heureusement que vous êtes là pour clarifier les choses et tout simplement nous informer ! car si on doit attendre une communication officielle des Agessa ou des organismes collecteurs …

Juste une question subsidiaire…

Quelle est la conduite à tenir pour cette année 2019 de transition? On nous avait annoncé pas de précompte cette année sur les notes d’auteur. c’est toujours d’actu? a quelle sauce va t’on être mangé et par qui? Pour ma part, je suis en BNC déclaration contrôlée avec TVA.

Merci !!! continuez vous êtes géniaux !

Bonjour

J’avais répondu à cette question dans un précédent article

Il faut attendre fin d’année 2019 pour aller créer notre compte d’auteur sur le site de l’Urssaf du Limousin (je viendrai refaire un article à ce sujet).

Ensuite en avril 2020, il faudra y déclarer nos revenus (donc le bénéfice de la 2035 dans votre cas, et idem pour moi d’ailleurs).

Et de là, appel de cotisations

Reste à voire – c’est encore une énigme – s’ils vont nous appeler d’un coup les cotisations de 2019 ou partir sur une provision en 2020 incluant celles de 2019

Mystère…

Merci beaucoup pour cet article, comme toujours clair, concis, indispensable !

Mille mercis

Bonjour,

Merci pour cet article qui me permet d’y voir plus clair.

Cependant comment on choisi son régime fiscal ? Il faut le déclarer à l’URSSAF ?

J’ai créé mon statut d’auteur-photographe en 2018, j’ai toujours demandé à mes clients de payer le précompte diffuseur. Je n’ai pas reçu comme d’autres la dispense de précompte suite au changement opéré en janvier 2019.

De quel régime je dépends ? À qui s’adresser ?

Merci d’avance,

Rémi

Votre régime fiscal est celui que vous avez choisi au moment de créer votre activité… vous devez donc à priori le connaître.

Il n’y a pas à déclarer à l’URSSAF du Limousin le régime fiscal en tant que tel, ils le sauront en fonction du document que vous produirez en justification de vos revenus… la déclaration de revenus n’est pas la même selon que vous êtes en micro-BNC ou en déclaration contrôlée.

Je vous invite à lire, sur toutes ces questions, mon livre “Vendre ses photos” qui détaille les régimes fiscaux existants et leurs incidences sur vos obligations comptables et fiscales.

bien à vous

Joëlle Verbrugge

Bonjour Joëlle,

encore merci pour ton article qui, je trouve, est rassurant car il explique pas à pas les démarches à suivre. Juste une petite interrogation sur le taux de la SS dans ta méthode de calcul qui est de 1.15% mais qui, dans le site de l’agessa, est de 0.40% (en tout cas pour l’année 219). Est-ce une coquille ou une autre méthode de calcul issue de l’URSSAF ?

Je tenais à partager aussi une information que j’ai eu grâce à un employé de l’agessa (étonnement fort sympathique) :

Ma question provenait d’un échange que j’ai eu avec un de mes clients que je connais très bien, qui me disait “Mat, quand je veux payer mon 1,10% diffuseur, le site de l’URSSAF me demande si tu es ASSUJETTI OU AFFILIE” (je suis assujetti).

Et donc quand il coche l’option “ASSUJETTI”, l’URSSAF demande le montant HT des cessions et là ils lui calculent le montant à payer des cotisations.

Donc, je relate ça à l’employé de l’Agessa qui fut très étonné que l’URSSAF propose le choix “assujetti/affilié” sur le site et donc m’a clairement dit “Votre diffuseur doit cocher l’option “AFFILIE” car de toute façon vous êtes automatiquement “AFFILIE” à l’URSSAF depuis le 1e janvier 2019, et vous paierez les cotisations en 2020. Et sur vos factures, ne faites pas apparaitre le montant des cotisations, seulement le montant TTC + le 1,10% diffuseur”

Voilà ! merci pour ton article et je partage sur ma page bien évidemment !

Bonjour,

Il reste en effet des “assujettis” (ancienne dénomination, qui aurait en effet pu être supprimée sur leur site.

Le précompte reste obligatoire pour les auteurs qui n’ont pas de Siret, ce qui explique que le site de l’URSSAF du Limousin contienne encore un formulaire de calcul.

Tout le monde étant “affilié” dorénavant (du moins tous les auteurs AVEC siret), il faut donc pour vous que votre diffuseur choisisse “Affilié”…

Bien à vous

Joëlle Verbrugge

“Si l’assiette sociale est inférieure à 8.892€?

Lorsque la première phase de votre calcul visant à déterminer l’assiette sociale est inférieure à 8892 €, vous êtes donc en-dessous des seuils qui, l’URSSAF du Limousin vous donnera le choix entre :

Soit cotiser volontairement sur une base plus élevée même si rien ne vous y oblige, afin de bénéficier d’une véritable couverture complète (santé, retraite).

Soit ne pas basculer sous la sécurité sociale des artistes, et conserver des cotisations sociales très réduites en rapport avec vos revenus effectifs.

”

Et pourtant, j’ai compris qu’avec ce nouveau système macronnien, on paye la cotisation “vieillesse” dès le PREMIER EURO PERÇU, même si on n’a pas besoin d’une “véritable couverture sociale complète”, quand on est déjà retraité, par exemple, ce qui est mon cas…

Bonjour,

Je vous confirme que lorsque l on parle de couverture sociale nous ne parlons que de la secu mais pas de la retraite

Pour la secu si vous la voulez vous payerez sur le plan ou vous n aurez pas la secu

Pour la retraite vous la payerez dans tous les cas… mais pour valider un trimestre de retraite il faut cotiser au moins sur 1505 euros.. donc en dessous ce seront des cotisations a fonds perdu

La csg/crds et formations continues ne sont pas des cotisations mais des impots et taxes parafiscales et sont dues quoiqu il arrive dès le premier euros

Donc je ne me trompe pas si je dénonce que Macron nous enfle en nous faisant cotiser à fonds perdus pour la retraite, quand on est, comme moi, déjà retraité et dès le premier euro de droits perçu

Cela dit, je pense avoir trouvé une solution : c’est ma compagne, plus jeune que moi, loin d’être retraitée, qui endosse la paternité de mes photos publiées sous pseudos et “facture” les droits d’auteur qui en résultent. Les 7% de cotisation retraite, sont donc retenus et reversés à l’Ursaff par les agences qui me diffusent, mais pas totalement à fonds perdus puisque ça améliorera, j’espère, la retraite future de ma compagne…Mais j’ignore dans quelle proportion s’agissant désormais d’un petit montant d’environ 5000 euros bruts de droits d’auteur par an.

Bonjour ,

Merci , merci pour votre travail !!

Je suis retraitée et depuis plus de 10 ans je vends quelques prestations photos pour des théatres/compagnies et la ville de cergy.

Jusqu’ici je fonctionnais en pré-compte Agessa avec déclaration impôt en bnc.

je souhaite continue avec cette procédure de pré-compte , dans ce cas est-il obligatoire de procéder à mon inscription Agessa à la fin de cette année ? (jusqu’à présent j’avais compris que cela n’était pas nécessaire pour un ‘assujettis’ de l’ancien système)

ps: je dispose d’un no SIRET , mais a-t-il une utilité dans mon cas ?

Bien à vous

Attention, le taux de cotisation de la SS est en 2019 de 0.40% et non pas de 1.15% comme sur la feuille de calcul.

Encore Merci !

Bonsoir

Je suis précisément en train de changer le fichier excel, il sera réexporté dans un instant.

Et voilà.. c’est réglé, avec les captures d’écran des phases du calcul mises à jour également dans le reste de l’article

Bonjour, je vous découvre et bien que ce soit encore flou pour moi, c’est déjà un peu plus clair. Merci pour tout! J’ai une question, concernant des prélèvements sociaux des impots sur revenus professionels non salariés. Je paye donc tous les mois depuis septembre 2019, l’equivalent des impots à la source de mes BNC2019, MAIS aussi des prélèvements sociaux CSG, CRDS et PREL SOL. Lorsque je paierai mes cotisations ursaff (je suis auteur photographe avec siret), ne s’agira-t-il pas d’un doublon? Merci de votre aide,

Bonjour et merci pour ce que vous faites !

Une question : pourquoi les cotisations retraite complémentaire obligatoire n’apparaissent pas ? Il faut pourtant bien les provisionner puisqu’elles sont obligatoires, non ? (IRCEC)

Merci !

Bonjour

En effet, vous pouvez le rajouter au document excel en fonction du taux qui vous est applicable

Le calcul pour l’IRCEC se fait aussi sur l’assiette sociale, calculée de la même manière, mais par contre à un taux qui peut être variable, comme expliqué sur cette page :

http://www.ircec.fr/actualite/appel-de-cotisation-raap-juin/

Mais donc, n’hésitez pas à le rajouter à ce document Excel de travail en appliquant celui qui est utilisé en ce qui vous concerne.

bien à vous

Joëlle Verbrugge

Merci beaucoup à tout les deux pour toutes vos explications et le service tel que le tableur mis à disposition pour les calculs.

c’est de plus très instructif.

Bien à vous.

Gilles Tondini

Merci beaucoup pour ce travail de fond hyper important pour nous les auteurs et qui sauvent des heures de recherche … pour nous !

Bravo encore et toujours pour votre boulot d’une précision chirurgicale et complète

Un grand merci pour ces informations très précieuses !

Ne pas taper, je découvre ces infos.

Je suis auteur photographe mais travaille à plein temps dans une grande entreprise ferroviaire, je cotise déjà à la sécu cheminot.

Je ne fais pour l’instant pas de cession mais uniquement des ventes de tirages d’art.

J’ai un siret et j’étais assujetti .

Dois je me déclarer à l’urssaf limousin ?

Bonjour,

merci pour cet article très instructif !

Question subsidiaire : j’ai lancé mon activité en 2019, et à cette occasion réalisé beaucoup de dépenses, qui ne seront sûrement pas rattrapées par mon chiffre d’affaire, même cumulé, dans les prochaines années. Est-il possible de reporter ce déficit sur 2020 et les années ultérieures, dans le cadre du calcul des cotisations ?

Merci, cordialement,

François-Xavier

Si vous êtes en déclaration contrôlée, votre résultat sera alors soit très faible, soit même négatif. Et pour les auteurs, un éventuel déficit peut être déduit de la base imposable du foyer fiscal.

Si vous êtes en régime simplifié (micro-BNC), là, pas de solution miracle… c’est le risque d’un tel système.

Tout cela est expliqué dans le livre “Vendre ses photos” (édition 5). Qu’il faut alors compléter, sur le strict plan de la sécurité sociale, avec les articles vers lesquels mène la synthèse que vous commentez ici.

Bonjour Joëlle,

Merci pour tous les articles qui suivent les évolutions administratives, ainsi que vos livres (vendre ses photos 4eme et 5eme éditions pour ma part).

Il y a simplement un point qui n’est pas encore clair pour moi. Dorénavant, les cotisations sociales (payée à l’Urssaf du Limousin) seront calculées sur la base du bénéfice (dans le cas d’un régime BNC déclaration contrôlée) majoré de 15%. Mais le chiffre d’affaire, permettant de calculer le bénéfice, doit-il tenir compte des cessions de droits ET des tirages d’art ou uniquement des cessions de droits ? Si j’ai bien compris, c’est l’ensemble des revenus (cessions + tirages d’art) qui doit être considéré.

Merci pour votre confirmation.

Cordialement,

Pierre

Bonjour,

Oui vous tenez compte bien sûr de l’ensemble des revenus : tirages d’art ET cessions de droits !

Tous les auteurs avec Siret procèdent donc désormais comme le faisaient avant les affiliés.

Bien à vous

Joëlle Verbrugge

Merci pour cette réponse extrêmement rapide !

Bien à vous

Pierre

Bonjour,

Et merci. Etant précompté sur mes fiches de droits d’auteur, que puis-je déduire comme cotisations qui sont déductibles des impôts ?

La CSG, CRDS, la cotisation agressa etc… ou cela est-il fait automatiquement et n’ai je pas à m’en soucier ?

Je suis un peu perdu

Merci de votre réponse…

Bonjour,

Cela dépend surtout de votre régime fiscal !!!!!

Si vous êtes en micro-BNC vous devez déclarer votre chiffre d’affaire brut et c’est l’administration qui déduit un forfait de charges, tout compris, de 34%

Sinon, si vous êtes en déclaration contrôlée, vous déduisez les charges qui le sont (CSG déductible notamment). La CRDS n’est pas déductible

La façon de déclarer cela dans la 2035 est un peu particulière, mais c’est plutôt une question pour un comptable, ça 😉

Bien à vous

Joëlle Verbrugge

Bonjour Joëlle,

Merci pour toutes ces information.

Dans mon cas, je suis cession de droit d’auteur avec précompte sur 2019.

Il y a simplement un point qui n’est pas encore clair pour moi. Les cotisations sociales (payée à l’Urssaf du Limousin) seront calculées sur la base du bénéfice (dans le cas d’un régime BNC déclaration contrôlée) majoré de 15% ok maisqu’en est il du précompte ? il vient en déduction de ma cotisation URSSAF ?

Merci pour votre confirmation.

Cordialement,

Fabrice

Merci beaucoup pour toutes ces explications et leurs clareté !

c’est très utile…

Bonjour,

Je me suis mis artiste auteur car j’ai écris un roman et je me suis auto-édité en janvier 2021. A ce jour j’ai vendu 90 livres pour un montant total d’environ 800 euros. Que dois-je déclarer ? Que vais-je payer ? En outre, je suis aussi salarié dans une grande entreprise où j’ai ma mutuelle. Quelles seront mes charges ? J’avoue être un peu perdu par toutes les démarches à effectuer. Je ne sais ni à qui ni quand je dois déclarer ni payer …